这个系列写的是关于企业盈利能力的财务指标,之前已经写了四个,今天再来分析两个。

先说“总资产周转率”。

前面分析的毛利和净利说明的是企业的效益,赚钱多自然效益好。

可是效益只是企业盈利能力两条腿中的一条而已,另一条腿就是“效率”。

既有“效益”,又有“效率”,才算是真本事。

而总资产周转率就是效率中的关键一项,它是指企业在一定时期内,营业收入与平均总资产的比率。

其中平均总资产很好计算,财报里面的每一项数据都会直接给出“期初”和“期末”的金额。

直接用(期初金额+期末金额)/2就可以了。

所以计算公式为:

总资产周转率=营收/平均总资产

从常识就能知道,任何周转率都是越高说明效率越高。

而总资产周转率越高,一般就有两种情况。

第一种:营收并没有增长多少,而是总资产大幅度减少缩水,分母变小,结果当然会越大;

第二种:营收大幅度增长,总资产变化不大,分子变大,结果当然会越大。

相信大家一眼就能判断,第一种情况当然不行,靠卖家当获得账面上漂亮的数据,明天还要不要生火做饭了?

第二种情况就对了,说明企业的销售能力在提高,业绩在上升。

所以总资产周转率决定着效率的高低。

当然企业的资产分很多种,并不是只有总资产周转率这一项可以算效率,其实每一项都可以。

比如营收除以应收账款,得到的就是应收账款的周转率;

比如营收除以固定资产,得到的就是固定资产的周转率;

所以:营收/某项资产=某项资产的周转率。

但是为了避免误导,存货也是资产之一,虽然用营收除以存货也行,但是不够准确,所以针对存货周转率有另外的计算方法,后面会详细讲到,这里做个提示,注意就行。

其实这个指标管理者才是用得最多的。

因为提高效率是可以直接影响效益的,所以管理者一定会通过各种周转率去计算公司各项资产的运转情况,从而发现问题,然后想办法去解决问题提高效率。

另外说一个非常重要的重点:

上面说的总资产周转率计算方法是常规的计算,肯定是正确的,但是我不会那样去算。

因为“分子”营收是企业的销售收入,而“分母”的资产,是包括了所有资产,肯定是有缺陷的,比如金融资产,跟营收没半毛钱关系。

所以我在计算总资产周转率时,一般都会把金融资产给减掉,可能根据具体情况,还会把某些企业的无形资产给减掉一部分。

所以“我的”总资产周转率的计算公式为:

营收/(总资产-金融资产-部分无形资产)

实际上我在很多研究上,都会把金融资产这一项单独拎出来。

然后再来讲另一个指标:总资产报酬率。

也叫总资产利润率、总资产回报率、资产总额利润率。

名字不少,关键就一点:企业用全部资产赚钱的能力。

计算公式为:

总资产报酬率(ROA)=净利润/总资产

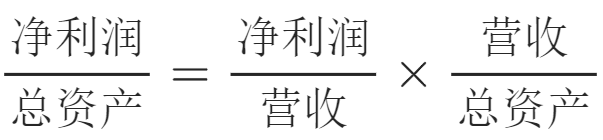

我们把这个公式给加点料,会有惊喜。(小学数学知识)

有没有似曾相识的感觉?

还记得“净利润/营收”得出的结果是什么吗?

是净利率,也就是效益。

然后“营收/总资产”正好是上面刚说的“总资产周转率”。

所以从加料的公式可以得出这么一个等式:

总资产报酬率=效益×效率

你看这样一表示,是不是清楚多了。

网上可是查不到的,是不是要为了这个小学数学知识点个赞?

另外总资产报酬率的资产不用减金融资产,因为利润就包含了所有途径赚的钱。

还有总资产=负债+股东权益

所以这个指标既说明了企业的投入产出状况,同时也说明了债权人和股东的收益水平。

这个指标用得最多的情况,下面拿本子和笔记录下来。

那就是用总资产报酬率和资本利率去比较。

资本利率可以简单地理解为贷款利率,或者借款利率,也就是所谓的“财务杠杆”。

如果总资产报酬率大于财务杠杆,说明企业对资金的运作收益好,可以负债经营。

因为赚的钱比利息高吗。

就好比你借10万做生意,每年利息1万,但是你每年可以赚2万,那当然很值得。

这一系列本来都是讲企业盈利能力指标的,但是为了更好地说明:

收益=效益×效率

所以多说了一个效率指标。

好啦,今天又讲了两个关于企业盈利能力的两个财务指标,我修改过的计算公式和提示的重点,怕忘记的都记录一下。