“TMD”三巨头中,对于金融业务的低调策略显得不约而同。伴随着监管环境的收紧而不断降低关注度,入局时豪言壮语,在局中沉默不语。

作为年活跃用户超过4亿的互联网巨头,滴滴APP在恢复上架和新用户注册后,一直践行着聚焦路线,即出行业务比重逐步上升,2023年末出行占营收总比重为95.3%,并在当年首度实现净利润转正。

同时,也因为聚焦战略下出行业务比重的提升,相对而言其它业务在滴滴财报中则显得吝于笔墨了许多,尤其是赚钱能力最强的金融业务,一直甚少披露,外界甚至不知滴滴金融业务到底有多大规模。

背靠滴滴生态圈,滴滴数科(即滴滴金融)为用户提供互联网信贷、保险、支付、理财等服务。据其介绍,滴滴数科为生态内的网约车租赁公司、新能源充电桩公司等合作伙伴提供额度最高300万元纯信用贷款,其合作伙伴在2023年便达到了百余个。

但在个人信贷层面,屡次有网友投诉滴滴平台“虚假宣传”“诱导贷款”,并且以无息借款的名义发放实际具有担保费的贷款也屡受诟病。此外,在黑猫投诉平台上,关于滴滴暴力催收等问题的投诉数量也逐步提高。

金融牌照相对完善的滴滴,如今的金融业务究竟如何?

“消失”的合同

滴滴出行APP的“钱包”中显示,金融服务约包含「借钱」「滴滴支付」「信用卡」「保险」与「滴滴车险」五种类型。

而在滴滴金融APP中,则仅显示有「信用卡额度」「滴滴车险」与「保险商城」三种类型。

滴滴出行APP「借钱」页面中的《平台服务协议》显示,贷款产品由授信机构提供,滴滴平台为用户与授信机构交易提供中立的信息技术服务及平台服务,用户可以通过滴滴平台查询贷款相关信息,如产品额度、利率、计息方式、产品状态与交易详情、查看已申请贷款产品所签署的贷款合同。

并且《平台服务协议》提及,特定阶段用户可能无法通过滴滴平台自主查询用户与授信机构已签署的全部贷款合同,如果用户有查询需求,可联系滴滴公司或直接联系授信机构。

至于“特定阶段”的定义,该协议中并没有提及。

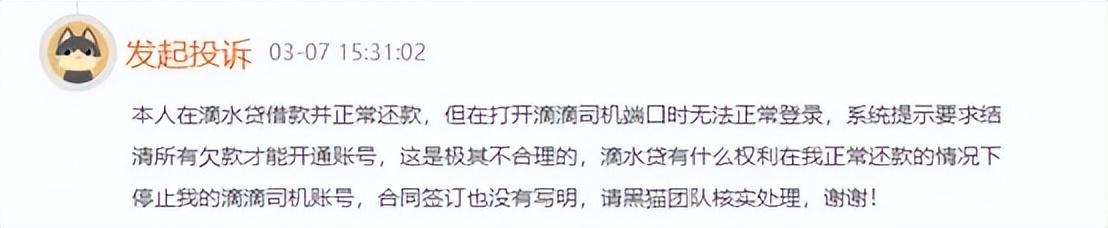

在黑猫投诉中便有用户投诉,称其在滴水贷借款并正常还款,但在打开滴滴司机端口时无法正常登录,系统提示要求结清所有欠款才能开通账号,合同签订也没有写明。

也有用户反映,滴水贷的合作贷款方拒不提供借款合同,用户主张提供借款合同后,该贷款方一直拖延,“持续走流程”,此后竟完全不给合同。

另一种情况则出现在发生债务纠纷后,有用户反映贷款逾期前可以正常查看,而当逾期后则无法查看任何借款时的合同协议。

滴滴平台《平台服务协议》中提及,滴滴公司作为中立的信息技术与平台服务方,无权亦无能力对授信机构的实际信贷业务行为进行监控或控制,请用户谨慎考虑并选择是否接受某一授信机构提供的贷款产品。在用户认为授信机构侵犯了自身合法权益时,应自行依法向授信机构主张相应权利,滴滴公司将依法协助。

高利率与暴力催收?

滴滴的信贷业务主要以滴水贷为主,滴水贷最高授信额度为20万元,年化利率(单利)为7.2-24%。

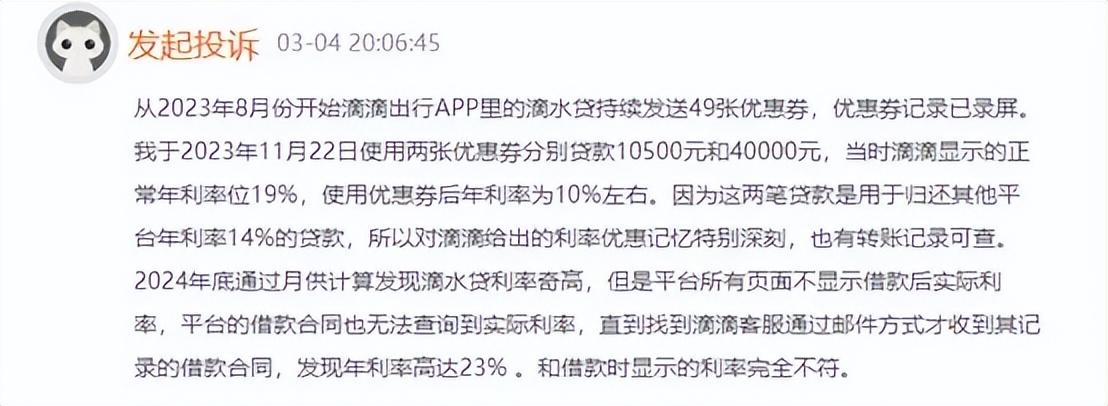

不过,有用户反映即便使用滴滴平台给出的贷款优惠券后,也并没有达到承诺的优惠后年利率10%,平台所有页面均不显示借款后实际利率,借款合同也无法查询,只有客服通过邮件方式才给到实际的借款合同,发现年利率高达23%。

在黑猫投诉平台以“滴滴金融”为关键词检索,截至发稿日共有10264条投诉,主要涉及收取担保费、虚假宣传、暴力催收以及信息泄露。

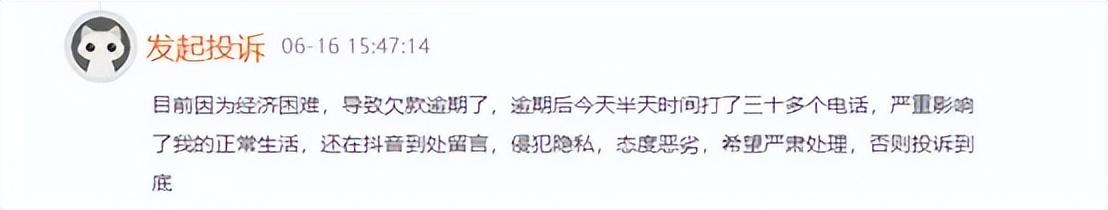

暴力催收可以视为涉足贷款业务平台的常见投诉,关于滴滴金融业务暴力催收的投诉主要集中在“个人信息泄露”与“未知会债务人的情况下擅自联系债务人通讯录”等方面。

据《法制日报》报道,暴力催收乱象频发背后,是网贷平台违规、过度收集用户信息,特别是借款人的通讯录信息。建议监管机构严格落实现行相关规定中关于网络借贷类APP需要获取的必要个人信息范围,禁止网贷平台违规、过度收集借款人信息,同时继续完善针对暴力催收的法律规范体系,加大惩罚力度,对暴力催收行为及贷款黑中介要做到应查尽查、及时打击。

在黑猫投诉上,与“暴力催收”有关的投诉已经超过51万条。在过去,暴力催收往往采用非法侵入借贷人住宅、恐吓威胁甚至殴打借贷人及其家人、非法限制借贷人或其家人人身自由,以及通过恐吓威胁的短信电话等骚扰借贷人及其家人、朋友等方式。

如今,历经国家层面出台多个相关法律和行业规范,涉嫌“暴力催收”的行为多集中在线上,也就是所谓的“爆通讯录”。

法律专家认为,对于授信机构通讯录信息的获取,一部分借款人知情,但为了获得借款不得不提供,一部分是没有注意看相关协议草率授权,还有小部分借款人完全不知情,“爆通讯录”的方式不仅侵害了借款人的隐私权,也影响了通讯录中他人的个人信息。

“小步”没能快跑

从《平台服务协议》来看,滴滴的金融业务多是作为借贷中介,为合作授信机构提供流量,将自主授信决策、承担风险交给持牌金融机构,使得整体金融模式体量较轻,故而在公开披露中甚少提及。

滴滴在相关协议中公布过合作机构的列表,包含:

苏州众数世纪网络科技有限公司、腾讯云计算(北京)有限责任公司、阿里云计算有限公司、百行征信有限公司、朴道征信有限公司、中金支付有限公司、中国人民银行征信中心、银联智惠信息服务(上海)有限公司、广西联合征信有限公司、福建极推科技有限公司、金蝶征信有限公司、元素征信有限责任公司、浙江有数数智科技有限公司、安徽省征信股份有限公司、上海恒先君展企业信用征信服务有限公司、企乐汇征信有限公司、江苏秋毫企业征信服务有限公司、浙江浙里信征信有限公司、北京中数智汇科技股份有限公司、中国司法大数据研究院有限公司、中国银行保险信息技术管理有限公司、爱信诺征信有限公司等。

但实际上,滴滴多年布局,金融版图已初具雏形。据不完全统计,滴滴已取得了财险、小贷、支付、融资租赁、商业保理、保险经纪与代理、消费金融等8个金融牌照,其中消费金融牌照在2021年由迪润科技进入杭银消费金融股东名单而曲线获得。

手握多个牌照,并且拥有巨大流量与消费场景,以及海量出行领域的消费数据,滴滴做金融本该规模疯涨,但却并非如此。

在2020年,媒体曾报道滴滴金融的在贷余额不到200亿。这在踏足金融五年、堪称国民出行APP的滴滴发展轨迹中显得极为突兀。

因此,“入行很早但业务体量一直很小”,是外界对滴滴金融业务的主要印象。

此后,滴滴在金融领域展开过两项大动作:其一是成为杭银消费金融的第二大股东;其二是旗下西岸小额贷款有限公司注册资本从2.88亿美元增加至7.88亿美元(约合人民币56亿元),增幅达63%。

由于《网络小额贷款业务管理暂行办法(征求意见稿)》的规定,跨省级行政区域经营网络小额贷款业务的小额贷款公司的注册资本不低于人民币50亿元,且为一次性实缴货币资本。

滴滴旗下小贷56亿元注册资本达到监管规定,这一增资行为也被解读为滴滴的合规需求,且网络小贷公司理论杠杆上限为6倍,也意味着滴滴旗下小贷能够撬动超过300亿的贷款规模。2023年年底便有媒体猜测,滴滴金融的在贷规模在320亿元左右。

由此来看,滴滴金融业务起步较早,但在规模上已然掉队。那么,接下来滴滴会否在规模上继续追赶,仍有待观察。

除此之外,关于金融业务的流程以及授信机构的管理,也成为了滴滴金融接下来需要重点解决的问题。